Em momentos de recessão econômica, instabilidades políticas dificuldades de aprovação de projetos importantes para sustentação econômica do país, o Fluxo de Caixa se torna o grande pilar de sustentação das empresas. Empresas bem estruturadas financeiramente, em momentos de crise ampliam suas forças, revisam seus modelos e passam a ser a ponta decisória num processo de negociação.

Importante reforçar que Fluxo de Caixa não demonstra o Lucro ou Prejuízo de uma empresa, e sim, a saúde financeira e capacidade de sustentação de cada companhia.

Empresas que não costumam se apoiar na analise de um Fluxo de Caixa, amarrado a uma demonstração do Resultado do Exercício, podem tomar decisões errôneas. Um fluxo positivo ou sobra de grana ao final do mês, nem sempre é sinal de fartura. A empresa pode ter um clico financeiro positivo (prazo de recebimento menor que o prazo de pagamento), o que “mascara” o resultado, caso seus custos / despesas sejam muito equiparados ou superior a receita.

Ao longo do tempo, esta “sobra” de caixa começa a ficar escassa, virando o ponto da curva.

“O fluxo de Caixa constitui o movimento de entradas e saídas de caixa, bem como as variações no saldo dessa conta. Podemos dizer que a ferramenta fluxo de caixa é um instrumento utilizado com o objetivo de apurar os somatórios de ingressos e desembolsos financeiros da empresa em determinado momento”. (ZDANOWICZ, 2004).

ZDANOWICZ, José Eduardo. Fluxo de Caixa: uma decisão de planejamento e controle financeiros. 5ª ed. Porto Alegre: Sagra – DC Luzzatto, 1995.

Novos Investimentos com dinheiro do caixa

Algumas empresas, por sustentarem ao longo de sua vida um caixa positivo, acabam acumulando um bom volume de recurso disponível, fruto de uma boa gestão. Acaba que, momentaneamente, oportunidades de ampliação, novos projetos e ou investimentos em novos produtos, exigem aportes volumosos de recursos. Algumas empresas, optam por consumir o recurso disponível em caixa para estas destinações, resolvem um cenário de curto prazo, não avaliando no mercado opções de disponibilização de linhas de recursos a custos atrativos.

Em momentos de recessão e possivelmente o retorno destes investimentos não serem efetivamente rentáveis, volta-se para dentro da gestão análises e tratativas para ajustes.

É nestas horas que as empresas se dão conta de que, em momento oportuno, consumiram muito mais recursos disponíveis do caixa do que o previsto, e para atravessar um período de retração econômica, acabam se complicando por já não ter mais recursos disponíveis, e se veem forçadas a buscar no mercado linhas de crédito emergenciais que, fatalmente, têm seus custos elevados.

Fluxo de Caixa vs Capital de Giro

Um ponto muito comentado e muitas vezes símbolo de confusão na tomada de decisão, é o fluxo de caixa versus o capital de giro.

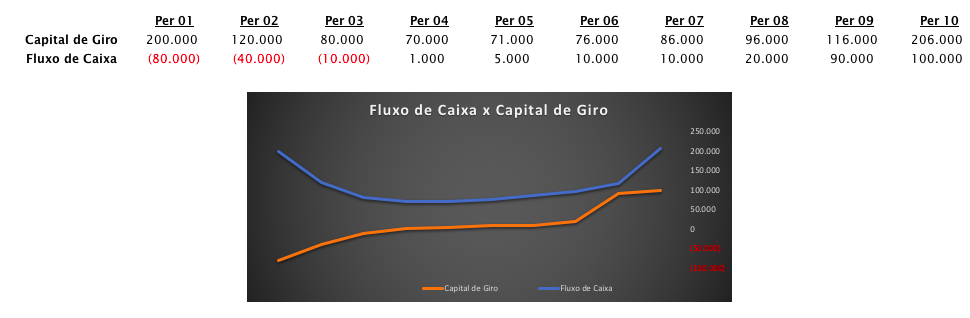

O capital de giro é o montante de recurso capaz de sustentar o fluxo de caixa. Um fluxo de caixa negativo, estará consumindo recursos do capital de giro. São ferramentas distintas, mas que se complementam no conceito financeiro.

Veja no exemplo, que uma empresa parte de um capital de giro de R$ 200.000 e, ao longo do ano, o fluxo de caixa passa por momentos de caixa negativo, consumindo capital de giro. No momento que o fluxo de caixa volta a ficar positivo, (receitas > despesas), consequentemente, o Capital de giro volta a aumentar.

Decisões que impactam no Fluxo de Caixa

Quando se fala em controle de Fluxo de Caixa, remete-se imediatamente ao gerente financeiro, o tesoureiro, ou até mesmo, em pequenas empresas, o dono do negócio. De fato, estes são os responsáveis pela consolidação das informações para compor este indicador, mas, o efeito causado nele, vem de todas as áreas da empresa.

Muitas vezes, uma simples reprogramação de produção no fluxo de entrega de produtos, perdas de qualidade no produto final, podem causar grandes impactos no fluxo de caixa, dado a necessidade de compra de matérias primas não programadas.

Há outros movimentos ainda que geram estes impactos, como demissões não programadas, aquisições de produtos de ultima hora, com valores acima da média praticada, são pequenas ações vividas diariamente, que ao final de um período, sangram o caixa da companhia. Para atacar e controlar melhor estas situações, algumas empresas já estão trabalhando com um processo orçamentário, baseado em premissas, crescimento, históricos, afim de prever os desembolsos e descontroles, seguindo um planejamento eficaz.

Perceber que o Caixa está esgotando e conviver com a deficiência de recursos disponíveis

Os saldos de caixa começam a ficar negativos, o capital de giro se esgotando, e a empresa dando sinais de dificuldades de honrar compromissos.

Chegando neste cenário, os gestores, os sócios e os responsáveis começam a buscar alternativas que estancam esta sangria e desencaixe de saldos. Estas horas de dificuldade requerem uma boa gestão e comprometimento, pois cabe revisar todos os processos que são impactados pelo caixa, bem como, ações e atitudes de cada colaborador que pode influenciar neste cenário.

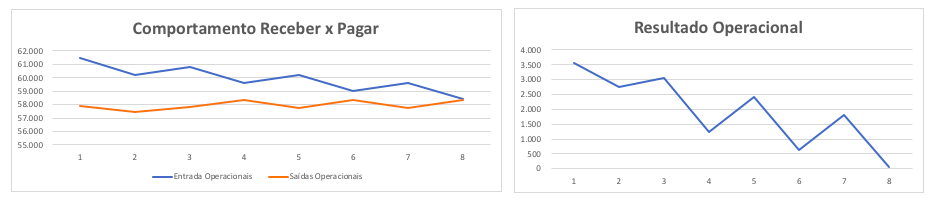

Este é o momento de revisar o ciclo financeiro, tentando equilibrar a cadeia de recebimento e pagamento. Um dos indicadores fiéis de caixa positivo é o fluxo de pagamentos estar sempre menor que o fluxo de recebimento.

Análise efetiva de indicadores

Cabe uma revisão muito forte no planejamento de longo prazo (próximos 03 ou 06 meses) para avistar o cenário apresentado, mas, tão importante quanto, é fazer uma análise retroativa do realizado, categorizando o fluxo de caixa, e avaliar quais contas estão puxando os saldos para baixo. Analisar o caixa no montante, fatalmente cega uma análise mais efetiva de indicador.

Caixa deficitário, devo aumentar o faturamento?

Pode parecer contraditório, mas em alguns modelos de negócio, aumentar o faturamento não resolve o gap de um caixa deficitário, aliás, piora este cenário. Uma empresa de segmento de revenda, por exemplo, ao vender mais, necessita comprar mais e, se estes prazos de recebimento e pagamento (ciclo de caixa) estão descasados, neste caso, aumentará a necessidade de buscar recursos mais caros no mercado para sobrevivência.

Conclusão

Em resumo, vale uma análise categorizada para reorganizar a estrutura, ajustar custos, reduzir despesas, renegociar com fornecedores e conscientizar os colaboradores, a fim de não causar impactos negativos no dia-a-dia da empresa, deixando claro a todos que é um momento de ajustes, mas que com o replanejamento, o cenário voltará ao normal.

Leia também

4 insights para aprimorar a gestão de operações financeiras no seu negócio

O aprimoramento da gestão de operações financeiras deve acontecer de forma contínua e holística. Mas, na prática, isso e...

Indicadores de rentabilidade: como medir o sucesso financeiro da sua empresa?

Medir os KPIs corretamente oferece insights valiosos que orientam a tomada de decisões, atraem investidores, ajudam a ge...

Integração de sistemas: 5 aspectos a serem avaliados pela TI na escolha do fornecedor de softwares financeiros

Compatibilidade, conformidade regulatória, escalabilidade, segurança e customização são os principais fatores a consider...